–Ъ—Г—А—Б –і–Њ–ї–ї–∞—А–∞ –°–®–Р –њ–Њ –Њ—В–љ–Њ—И–µ–љ–Є—О –Ї —А—Г–±–ї—О –Њ–±–љ–Њ–≤–Є–ї —В—А–µ—Е–ї–µ—В–љ–Є–є –Љ–∞–Ї—Б–Є–Љ—Г–Љ. –Ч–∞ –∞–Љ–µ—А–Є–Ї–∞–љ—Б–Ї–Є–є –і–Њ–ї–ї–∞—А –і–∞—О—В –±–Њ–ї–µ–µ 34 —А—Г–±–ї–µ–є. –Я–∞–і–µ–љ–Є–µ —А–Њ—Б—Б–Є–є—Б–Ї–Њ–≥–Њ —А—Г–±–ї—П –Њ–±—Г—Б–ї–Њ–≤–ї–µ–љ–Њ —Г–Љ–µ–љ—М—И–µ–љ–Є–µ–Љ —Ж–µ–љ—Л –±–∞—А—А–µ–ї—П –љ–µ—Д—В–Є, –Ї–Њ—В–Њ—А–Њ–µ, –≤ —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М, –Њ–±—Г—Б–ї–Њ–≤–ї–µ–љ–Њ —Г–≤–µ–ї–Є—З–µ–љ–Є–µ–Љ –Њ–±—К–µ–Љ–∞ –і–Њ–±—Л—З–Є –љ–µ—Д—В–Є –°–∞—Г–і–Њ–≤—Б–Ї–Њ–є –Р—А–∞–≤–Є–Є, –≤—Л—И–µ–і—И–µ–є –њ–Њ —Н—В–Њ–Љ—Г –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—О –љ–∞ –њ–µ—А–≤–Њ–µ –Љ–µ—Б—В–Њ, –Њ—Б—В–∞–≤–Є–≤ –њ–Њ–Ј–∞–і–Є –†–Њ—Б—Б–Є—О.

–Ю —В–Њ–Љ, —З—В–Њ –љ–µ—Д—В—М –Љ–∞—А–Ї–Є Brent –Љ–Њ–ґ–µ—В —Г–њ–∞—Б—В—М –і–Њ 50 –і–Њ–ї–ї/–±–∞—А—А–µ–ї—М, –≥–Њ–≤–Њ—А–Є—В—Б—П –≤ –Њ–њ—Г–±–ї–Є–Ї–Њ–≤–∞–љ–љ–Њ–Љ —Б–µ–≥–Њ–і–љ—П –Њ—В—З–µ—В–µ —И–≤–µ–є—Ж–∞—А—Б–Ї–Њ–≥–Њ –±–∞–љ–Ї–∞ Credit Suisse. –Я—А–Є—З–Є–љ–Њ–є –љ–∞–Ј–≤–∞–љ–Њ –Њ–±–Њ—Б—В—А–µ–љ–Є–µ –Ї—А–Є–Ј–Є—Б–∞ –≤ –Х–≤—А–Њ–Ј–Њ–љ–µ.

–Ь–µ–ґ–і—Г —В–µ–Љ, —З–µ–Љ —З—А–µ–≤–∞—В–Њ –і–ї—П –љ–∞—И–µ–є —Б—В—А–∞–љ—Л —Б—В—А–µ–Љ–Є—В–µ–ї—М–љ–Њ–µ —Г–Љ–µ–љ—М—И–µ–љ–Є–µ —Б—В–Њ–Є–Љ–Њ—Б—В–Є –љ–µ—Д—В–Є, –Ї–∞–Ї–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ —Н—В–Њ —Б–≤—П–Ј–∞–љ–Њ —Б –Ї—Г—А—Б–Њ–Љ –і–Њ–ї–ї–∞—А–∞, –Ї–∞–Ї–Є–µ –њ–µ—А–µ–Љ–µ–љ–љ—Л–µ –≤–ї–Є—П—О—В –љ–∞ —А–∞—Б—З–µ—В «—Ж–µ–љ—Л –љ–µ—Д—В–Є», –Љ—Л –њ–Њ—Б—В–∞—А–∞–µ–Љ—Б—П —А–∞–Ј—К—П—Б–љ–Є—В—М –≤ —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–є –Ї–Њ–ї–Њ–љ–Ї–µ –љ–∞ –Р–љ—Б–∞—А.–†—Г

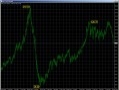

–Ф–Є–љ–∞–Љ–Є–Ї–∞ –Ї—Г—А—Б–∞ –њ–∞—А—Л —А—Г–±–ї—М/–і–Њ–ї–ї–∞—А —Б 2008 –≥–Њ–і–∞ –њ–Њ –љ–∞—И–Є –і–љ–Є (–≥—А–∞—Д–Є–Ї)

–Т—Б–µ–Љ –Є–Ј–≤–µ—Б—В–љ–Њ, —З—В–Њ –Ї—Г—А—Б —А—Г–±–ї—П –њ—А–Є–≤—П–Ј–∞–љ –Ї —Б—В–Њ–Є–Љ–Њ—Б—В–Є –љ–µ—Д—В–Є –Љ–∞—А–Ї–Є URALS, —Б—В–Њ–Є–Љ–Њ—Б—В—М –Ї–Њ—В–Њ—А–Њ–є, –≤ —Б–≤–Њ—О –Њ—З–µ—А–µ–і—М, —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ—В—Б—П –Є–Ј —Б—В–Њ–Є–Љ–Њ—Б—В–Є –љ–µ—Д—В–Є –Љ–∞—А–Ї–Є BRENT (–љ–∞ –≥—А–∞—Д–Є–Ї–µ)

–Ш–Ј –њ—А–Є–≤–µ–і–µ–љ–љ—Л—Е –≥—А–∞—Д–Є–Ї–Њ–≤, –њ–Њ–Ј–∞–Є–Љ—Б—В–≤–Њ–≤–∞–љ–љ—Л—Е —Б —А–µ—Б—Г—А—Б–∞ –Ї–Њ–ї–ї–µ–Ї—В–Є–≤–љ—Л—Е —В—А–µ–є–і–µ—А–Њ–≤, –≤–Є–і–љ–Њ, —З—В–Њ –њ—А–Є —Б—В–Њ–Є–Љ–Њ—Б—В–Є –љ–µ—Д—В–Є –≤ 147 –і–Њ–ї–ї–∞—А–Њ–≤ –Ј–∞ –±–∞—А—А–µ–ї—М, –Ї—Г—А—Б —А—Г–±–ї—М/–і–Њ–ї–ї. –±—Л–ї 23,10 —А—Г–±/1$. –Ъ–Њ–≥–і–∞ –љ–µ—Д—В—М —Г–њ–∞–ї–∞ –і–Њ 36 –і–Њ–ї–ї/–±–∞—А—А–µ–ї—М – –Ї—Г—А—Б USDRUR –≤–Ј–ї–µ—В–µ–ї –і–Њ 36,5 —А—Г–±. –°–µ–є—З–∞—Б, –Ї–Њ–≥–і–∞ –љ–µ—Д—В—М —Б—В–Њ–Є—В 96 –і–Њ–ї–ї/–±–∞—А—А –Ї—Г—А—Б –њ—А–Є–±–ї–Є–Ј–Є–ї—Б—П –Ї –Њ—В–Љ–µ—В–Ї–µ 34—А—Г–±/1$. –Э–µ —В—А—Г–і–љ–Њ —А–∞—Б—Б—З–Є—В–∞—В—М —З—В–Њ —Б—В–∞–љ–µ—В —Б —А–Њ—Б—Б–Є–є—Б–Ї–Є–Љ —А—Г–±–ї–µ–Љ, –µ—Б–ї–Є —Ж–µ–љ–∞ –±–∞—А—А–µ–ї—П –љ–µ—Д—В–Є –Њ–њ—Г—Б—В–Є—В—Б—П –і–Њ 75, 50, –∞ —В–Њ –Є 35 –і–Њ–ї–ї–∞—А–Њ–≤.

–Э–∞—Б–Ї–Њ–ї—М–Ї–Њ –Љ—Л –≤–Є–і–Є–Љ, –Є–Ј–Љ–µ–љ–µ–љ–Є–µ –Ї—Г—А—Б–∞ —А—Г–±–ї—М/–і–Њ–ї–ї–∞—А –Њ–±—Г—Б–ї–Њ–≤–ї–µ–љ–Њ –љ–µ —В–Њ–ї—М–Ї–Њ —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є–Љ–Є –њ—А–Є—З–Є–љ–∞–Љ–Є, –љ–Њ –Є –Ї–∞–Ї–Є–Љ–Є-—В–Њ –Є–љ—Л–Љ–Є, –Њ –Ї–Њ—В–Њ—А—Л—Е –Љ—Л –Є –њ–Њ—Б—В–∞—А–∞–µ–Љ—Б—П –њ–Њ–≥–Њ–≤–Њ—А–Є—В—М.

«–Ч–Њ–ї–Њ—В–Њ+–љ–µ—Д—В—М» - «–Ј–Њ–ї–Њ—В–Њ» = «–і–Њ–ї–ї–∞—А+–љ–µ—Д—В—М»

–Т –Є—Б—В–Њ—А–Є–Є —З–µ–ї–Њ–≤–µ—З–µ—Б—В–≤–∞ –љ–∞ –њ—А–Њ—В—П–ґ–µ–љ–Є–Є —В—Л—Б—П—З–µ–ї–µ—В–Є–є –µ–і–Є–љ—Л–Љ —Г–љ–Є–≤–µ—А—Б–∞–ї—М–љ—Л–Љ —Б—А–µ–і—Б—В–≤–Њ–Љ –≤–Ј–∞–Є–Љ–Њ—А–∞—Б—З–µ—В–Њ–≤ –≤—Б–µ—Е —Б—В—А–∞–љ –Є –љ–∞—А–Њ–і–Њ–≤ –±—Л–ї–Њ –Ј–Њ–ї–Њ—В–Њ. –Я—А–Є—З–Є–љ–∞ –њ–∞–і–µ–љ–Є—П «–Ј–Њ–ї–Њ—В–Њ–≥–Њ —Б—В–∞–љ–і–∞—А—В–∞» –Є–ї–Є «–Ј–Њ–ї–Њ—В–Њ–≥–Њ –њ–∞—А–Є—В–µ—В–∞» –Ї—А–Њ–µ—В—Б—П –≤ –њ–µ—А–µ–≤–Њ–і–µ –Ј–Њ–ї–Њ—В–∞, –Є–Ј —Г–љ–Є–≤–µ—А—Б–∞–ї—М–љ–Њ–≥–Њ —Б—А–µ–і—Б—В–≤–∞ –≤–Ј–∞–Є–Љ–Њ—А–∞—Б—З–µ—В–Њ–≤, –Є–Ј —Н—В–∞–ї–Њ–љ–∞, –Є–Ј –Ї–Њ–љ—Б—В–∞–љ—В—Л –≤ —В–Њ–≤–∞—А. –°–®–Р, –њ–Њ—Б–ї–µ –≤—В–Њ—А–Њ–є –Љ–Є—А–Њ–≤–Њ–є –≤–Њ–є–љ—Л, —Б–Љ–Њ–≥–ї–Є –Є–Ј –њ–∞—А—Л «–Ј–Њ–ї–Њ—В–Њ-–љ–µ—Д—В—М» –≤—Л—В–µ—Б–љ–Є—В—М –Ї–Њ–љ—Б—В–∞–љ—В—Г «–Ј–Њ–ї–Њ—В–Њ» –њ–µ—А–µ–Љ–µ–љ–љ–Њ–є «–і–Њ–ї–ї–∞—А». –Э–Њ –њ–µ—А–µ–і —Н—В–Є–Љ, –Њ–љ–Є —Б–Љ–Њ–≥–ї–Є –≤—Л—В–µ—Б–љ–Є—В—М —Д—Г–љ—В —Б—В–µ—А–ї–Є–љ–≥–Њ–≤, –Ї–∞–Ї –Љ–Є—А–Њ–≤—Г—О —А–µ–Ј–µ—А–≤–љ—Г—О –≤–∞–ї—О—В—Г –Є –Ј–∞–Љ–µ–љ–Є—В—М –µ–≥–Њ –і–Њ–ї–ї–∞—А–Њ–Љ. –≠—В–Њ —Б—В–∞–ї–Њ –≤–Њ–Ј–Љ–Њ–ґ–љ—Л–Љ –±–ї–∞–≥–Њ–і–∞—А—П «–њ–ї–∞–љ—Г –Ь–∞—А—И–∞–ї–∞», —Б–Њ–≥–ї–∞—Б–љ–Њ –Ї–Њ—В–Њ—А–Њ–Љ—Г –°–®–Р –Њ–Ї–∞–Ј—Л–≤–∞–ї–Є –њ–Њ–Љ–Њ—Й—М –њ–Њ—Б–ї–µ–≤–Њ–µ–љ–љ–Њ–є –Х–≤—А–Њ–њ–µ –≤ —В–Њ–є –Љ–µ—А–µ, –≤ –Ї–Њ—В–Њ—А–Њ–є –Њ–љ–∞ –±—Л–ї–∞ –µ–є (–Х–≤—А–Њ–њ–µ) –љ–µ–Њ–±—Е–Њ–і–Є–Љ–∞ –і–ї—П –≤–Њ—Б—Б—В–∞–љ–Њ–≤–ї–µ–љ–Є—П –Є —А–∞–Ј–≤–Є—В–Є—П —Б–≤–Њ–µ–є —Н–Ї–Њ–љ–Њ–Љ–Є–Ї–Є.

–Я—А–Є–≤—П–Ј–Ї–∞ —Ж–µ–љ—Л –љ–µ—Д—В–Є –Ї –і–Њ–ї–ї–∞—А—Г –њ–Њ–Ј–≤–Њ–ї—П–µ—В –°–®–Р –і–Њ–ї–≥–Є–µ –і–µ—Б—П—В–Є–ї–µ—В–Є—П –Њ—Б—В–∞–≤–∞—В—М—Б—П –≤–µ–і—Г—Й–µ–є –Љ–Є—А–Њ–≤–Њ–є –і–µ—А–ґ–∞–≤–Њ–є –Є –Љ–Њ–љ–Њ–њ–Њ–ї–Є—Б—В–Њ–Љ –љ–∞ —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–Љ —А—Л–љ–Ї–µ. –Ш–Љ–µ–љ–љ–Њ —Н—В–∞ –њ—А–Є–≤—П–Ј–Ї–∞ –Њ—В–і–∞–ї—П–µ—В –≤—Б–µ –і–∞–ї—М—И–µ –Є –і–∞–ї—М—И–µ –љ–µ–Љ–Є–љ—Г–µ–Љ—Л–є, –њ–Њ –≤—Б–µ–Љ –Ј–∞–Ї–Њ–љ–∞–Љ –Љ–∞–Ї—А–Њ—Н–Ї–Њ–љ–Њ–Љ–Є–Ї–Є –Ї—А–∞—Е –і–Њ–ї–ї–∞—А–∞, –∞ –Ј–∞ –љ–Є–Љ –Є —Б–Њ–Ї—А—Г—И–Є—В–µ–ї—М–љ–Њ–µ –њ–∞–і–µ–љ–Є–µ –Љ–Є—А–Њ–≤–Њ–є —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–є —Б–Є—Б—В–µ–Љ—Л. –Ш–Љ–µ–љ–љ–Њ –љ–∞ –њ—А–Є–≤—П–Ј–Ї–µ «–і–Њ–ї–ї–∞—А-–љ–µ—Д—В—М» –і–µ—А–ґ–Є—В—Б—П –≥–µ–≥–µ–Љ–Њ–љ–Є—П –і–Њ–ї–ї–∞—А–∞. –Ґ–∞–Ї –Ї–∞–Ї –љ–µ—Д—В—М – —Н—В–Њ –≤—В–Њ—А–∞—П –±–∞–Ј–Њ–≤–∞—П –Ї–Њ–љ—Б—В–∞–љ—В–∞, –љ–∞—А—П–і—Г —Б –Ј–Њ–ї–Њ—В–Њ–Љ.

–Ь–Є—А–Њ–≤–Њ–є –љ–µ—Д—В—П–љ–Њ–є —А—Л–љ–Њ–Ї, –Ї–Њ–љ—В—А–Њ–ї–Є—А—Г—О—В –°–®–Р –Є –љ–µ—Д—В—М –≤–Њ –≤—Б–µ–Љ –Љ–Є—А–µ —В–Њ—А–≥—Г–µ—В—Б—П –Ј–∞ –і–Њ–ї–ї–∞—А—Л - —В.–µ. –Ј–∞ –љ–∞—Ж–≤–∞–ї—О—В—Г –°–®–Р. –Ь–∞–љ–Є–њ—Г–ї–Є—А—Г—П —Б–Њ–Њ—В–љ–Њ—И–µ–љ–Є–µ–Љ –і–Њ–ї–ї–∞—А - –±–∞—А—А–µ–ї—М, –°–®–Р —Г–њ—А–∞–≤–ї—П—О—В –Љ–Є—А–Њ–Љ. –Ш–Љ–µ–љ–љ–Њ –њ—А–Є–≤—П–Ј–Ї–∞ –і–Њ–ї–ї–∞—А–∞ –Ї –љ–µ—Д—В–Є, –Ї–∞–Ї –Ї –±–∞–Ј–Њ–≤–Њ–Љ—Г –∞–Ї—В–Є–≤—Г —З–µ–ї–Њ–≤–µ—З–µ—Б—В–≤–∞ –Є –Ї–Њ–љ—Б—В–∞–љ—В–µ, –≤ —Б–Њ–≤–Њ–Ї—Г–њ–љ–Њ—Б—В–Є —Б –Ї–Њ–љ—В—А–Њ–ї–µ–Љ –°–®–Р –љ–∞–і –Љ–Є—А–Њ–≤—Л–Љ–Є —А—Л–љ–Ї–∞–Љ–Є –љ–µ—Д—В–Є, –њ–Њ–Ј–≤–Њ–ї—П—О—В –°–®–Р –ґ–Є—В—М –Ј–∞ —Б—З–µ—В –і—А—Г–≥–Є—Е —Б—В—А–∞–љ.

–° –Љ–Њ–Љ–µ–љ—В–∞ –Њ—В–Љ–µ–љ—Л –С—А–µ—В—В–Њ–љ-–Т—Г–і—Б–Ї–Њ–≥–Њ —Б–Њ–≥–ї–∞—И–µ–љ–Є—П, —Б–Њ–≥–ї–∞—Б–љ–Њ –Ї–Њ—В–Њ—А–Њ–Љ—Г –і–Њ–ї–ї–∞—А –±—Л–ї –њ—А–Є–≤—П–Ј–∞–љ –Ї –Ј–Њ–ї–Њ—В—Г –Є –њ—А–Є–љ–Є–Љ–∞–ї—Б—П –§–†–° –°–®–Р –Ї –Њ–±–Љ–µ–љ—Г –љ–∞ –і—А–∞–≥–Њ—Ж–µ–љ–љ—Л–є –Љ–µ—В–∞–ї–ї, –њ–Њ—Б—В–∞–≤–Є–ї–Њ –≤—Б–µ —Б—В—А–∞–љ—Л –≤ –Ј–∞–≤–Є—Б–Є–Љ–Њ—Б—В—М –Њ—В –Љ–Њ–љ–µ—В–∞—А–љ–Њ–є –њ–Њ–ї–Є—В–Є–Ї –°–®–Р, –Ї–Њ—В–Њ—А—Л–µ –≤–Ї–ї—О—З–Є–ї–Є –њ–µ—З–∞—В–љ—Л–є —Б—В–∞–љ–Њ–Ї –Є —Б —В–µ—Е –њ–Њ—А –Њ–љ –љ–µ –Њ—Б—В–∞–љ–∞–≤–ї–Є–≤–∞–µ—В—Б—П, –њ—А–Њ–і–Њ–ї–ґ–∞—П –і–µ–≤–∞–ї—М–≤–Є—А–Њ–≤–∞—В—М –і–Њ–ї–ї–∞—А.

–Ъ–∞–Ї–Є–Љ –ґ–µ –Њ–±—А–∞–Ј–Њ–Љ –і–µ–љ–∞—Ж–Є–Њ–љ–∞–ї—М–љ–∞—П –Є –і–µ–њ–Њ–ї–Є—В–Є–Ј–Є—А–Њ–≤–∞–љ–љ–∞—П —Г–љ–Є–≤–µ—А—Б–∞–ї—М–љ–∞—П –Њ–±—Й–µ–Љ–Є—А–Њ–≤–∞—П –Ї–Њ–љ—Б—В–∞–љ—В–∞ - "–Ј–Њ–ї–Њ—В–Њ", –±—Л–ї–Њ –њ–Њ–і–Љ–µ–љ–µ–љ–Њ –љ–∞ –љ–µ–Ї—Г—О –њ–µ—А–µ–Љ–µ–љ–љ—Г—О, –љ–∞ –і–Њ–ї–ї–∞—А –°–®–Р, –Ї–Њ—В–Њ—А—Л–є —П–≤–ї—П–µ—В—Б—П –љ–∞—Ж–≤–∞–ї—О—В–Њ–є –≤—Б–µ–≥–Њ –Њ–і–љ–Њ–є —Б—В—А–∞–љ—Л –Є –Њ—В—А–∞–ґ–∞–µ—В –љ–∞—Ж–Є–Њ–љ–∞–ї—М–љ—Л–µ –Є –њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Є–µ –Є–љ—В–µ—А–µ—Б—Л —Н—В–Њ–є –Њ–і–љ–Њ–є —Б—В—А–∞–љ—Л?

–Ф–∞ –Њ—З–µ–љ—М –њ—А–Њ—Б—В–Њ. –Ч–Њ–ї–Њ—В–Њ–є –њ–∞—А–Є—В–µ—В –Ј–∞–Ї–Њ–љ—З–Є–ї—Б—П –≤–Њ–≤—Б–µ –љ–µ 1971 –≥–Њ–і—Г (–Њ—В–Љ–µ–љ–∞ –С—А–µ—В—В–Њ–љ-–Т—Г–і—Б–Ї–Є—Е —Б–Њ–≥–ї–∞—И–µ–љ–Є–є), –Ї–Њ–≥–і–∞ –°–®–Р –Њ—В–Ї–∞–Ј–∞–ї–Є—Б—М –Њ—В —Б–≤–Њ–±–Њ–і–љ–Њ–≥–Њ –Њ–±–Љ–µ–љ–∞ –і–Њ–ї–ї–∞—А–Њ–≤ –љ–∞ –Ј–Њ–ї–Њ—В–Њ. –Э–∞ —Б–∞–Љ–Њ–Љ –і–µ–ї–µ, –Ј–Њ–ї–Њ—В–Њ–є –њ–∞—А–Є—В–µ—В –≤ –Љ–Є—А–µ –Ј–∞–Ї–Њ–љ—З–Є–ї—Б—П –≥–Њ—А–∞–Ј–і–Њ —А–∞–љ—М—И–µ. –Ф–µ-—Д–∞–Ї—В–Њ –Њ–љ –Ј–∞–Ї–Њ–љ—З–Є–ї—Б—П –≤ 1801 –≥–Њ–і—Г - –≤ —В–Њ—В –Љ–Њ–Љ–µ–љ—В, –Ї–Њ–≥–і–∞ –±—Л–ї –Є–Ј–Њ–±—А–µ—В–µ–љ –Ф–Т–° (–і–≤–Є–≥–∞—В–µ–ї—М –≤–љ—Г—В—А–µ–љ–љ–µ–≥–Њ —Б–≥–Њ—А–∞–љ–Є—П). –° —Н—В–Њ–≥–Њ –Љ–Њ–Љ–µ–љ—В–∞, –±–∞–Ј–Њ–≤—Л—Е –∞–Ї—В–Є–≤–Њ–≤ –≤ –Љ–Є—А–µ —Б—В–∞–ї–Њ –і–≤–∞, —В–Њ –µ—Б—В—М - –Ї –Ј–Њ–ї–Њ—В—Г –і–Њ–±–∞–≤–Є–ї—Б—П –≤—В–Њ—А–Њ–є –±–∞–Ј–Њ–≤—Л–є –∞–Ї—В–Є–≤ —З–µ–ї–Њ–≤–µ—З–µ—Б—В–≤–∞ - –љ–µ—Д—В—М.

–Х—Б–ї–Є —А–∞–љ—М—И–µ –≤—Б–µ –≤–Њ–є–љ—Л –њ—А–Њ–Є—Б—Е–Њ–і–Є–ї–Є —В–∞–Ї –Є–ї–Є –Є–љ–∞—З–µ –Є–Ј-–Ј–∞ –Ј–Њ–ї–Њ—В–∞, —В–Њ, –љ–∞—З–Є–љ–∞—П —Б 1801 –≥–Њ–і–∞, —З–µ–ї–Њ–≤–µ—З–µ—Б—В–≤–Њ –≤—Б—В—Г–њ–Є–ї–Њ –≤ —Д–∞–Ј—Г –≤–Њ–є–љ –Ј–∞ –љ–µ—Д—В—М. –Ь–Є—А –Њ—Б–Њ–Ј–љ–∞–ї, —З—В–Њ –љ–µ—Д—В—М –Њ–±–ї–∞–і–∞–µ—В –≤—Б–µ–Љ–Є —В–µ–Љ–Є –ґ–µ –њ—А–Є–Ј–љ–∞–Ї–∞–Љ–Є –±–∞–Ј–Њ–≤–Њ–≥–Њ –∞–Ї—В–Є–≤–∞, –Ї–∞–Ї –Є –Ј–Њ–ї–Њ—В–Њ:

- –Ч–∞–њ–∞—Б—Л –љ–µ—Д—В–Є –Ї–∞–Ї –Є –Ј–Њ–ї–Њ—В–∞ –љ–∞ –Ј–µ–Љ–ї–µ –Њ–≥—А–∞–љ–Є—З–µ–љ—Л.

- –Э–µ—Д—В—М –Ї–∞–Ї –Є –Ј–Њ–ї–Њ—В–Њ —З–µ–ї–Њ–≤–µ—З–µ—Б—В–≤–Њ –љ–µ —Г–Љ–µ–µ—В –њ–Њ–і–і–µ–ї—Л–≤–∞—В—М.

- –Э–µ—Д—В—М—О –Ї–∞–Ї –Є –Ј–Њ–ї–Њ—В–Њ–Љ, –Љ–Њ–ґ–љ–Њ —А–∞—Б—Б—З–Є—В–∞—В—М—Б—П –Ј–∞ –ї—О–±–Њ–є —В–Њ–≤–∞—А –љ–∞ –Љ–Є—А–Њ–≤–Њ–Љ —А—Л–љ–Ї–µ.

–Я–Њ—Б–ї–µ —З–µ–≥–Њ –Ј–∞ –љ–µ—Д—В—М—О –Ј–∞–Ї—А–µ–њ–Є–ї–Њ—Б—М –Є –µ–µ –≤—В–Њ—А–Њ–µ –љ–∞–Ј–≤–∞–љ–Є–µ, —В–Њ—З–љ–Њ –Њ—В—А–∞–ґ–∞—О—Й–µ–µ —А–µ–∞–ї—М–љ–Њ—Б—В—М - "—З–µ—А–љ–Њ–µ –Ј–Њ–ї–Њ—В–Њ"

–Т—Б–µ –њ–Њ–Љ–љ—П—В, —З–µ–Љ –Ј–∞–Ї–Њ–љ—З–Є–ї–∞—Б—М –њ–Њ–њ—Л—В–Ї–∞ –°–∞–і–і–∞–Љ–∞ –•—Г—Б–µ–є–љ–∞ –Є —А—П–і–∞ —Б—В—А–∞–љ –Я–µ—А—Б–Є–і—Б–Ї–Њ–≥–Њ –Ј–∞–ї–Є–≤–∞, –ѓ–њ–Њ–љ–Є–Є, –†–Њ—Б—Б–Є–Є –Є –Ъ–Є—В–∞—П –≤—Л–є—В–Є –Є–Ј –њ—А–Є–≤—П–Ј–Ї–Є –љ–µ—Д—В–Є –Ї –і–Њ–ї–ї–∞—А—Г –Є –њ—А–Њ–і–∞–≤–∞—В—М –љ–µ—Д—В—М –Ј–∞ –µ–≤—А–Њ. –Ю—В–≤–µ—В –°–®–Р –љ–µ –Ј–∞—Б—В–∞–≤–Є–ї –і–Њ–ї–≥–Њ –ґ–і–∞—В—М. –Ъ –°–∞–і–і–∞–Љ—Г –њ—А–Є—И–ї–∞ –±–Њ–Љ–±–Њ–≤–∞—П –і–µ–Љ–Њ–Ї—А–∞—В–Є—П.

–°–µ–≥–Њ–і–љ—П —Б—В–∞–љ–Њ–≤–Є—В—Б—П —Б–Њ–≤–µ—А—И–µ–љ–љ–Њ –Њ—З–µ–≤–Є–і–љ—Л–Љ, —З—В–Њ –і–Њ–ї–ї–∞—А –°–®–Р –љ–µ –Љ–Њ–ґ–µ—В –і–Њ–ї–≥–Њ –Њ—Б—В–∞–≤–∞—В—М—Б—П –Љ–Є—А–Њ–≤–Њ–є —А–µ–Ј–µ—А–≤–љ–Њ–є –≤–∞–ї—О—В–Њ–є. –Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ, —З—В–Њ —Н—В–Њ –ї–Є—И—М –љ–∞—Ж–Є–Њ–љ–∞–ї—М–љ–∞—П –≤–∞–ї—О—В–∞ –Њ–і–љ–Њ–≥–Њ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–∞, –Њ—В—А–∞–ґ–∞—О—Й–∞—П –µ–≥–Њ —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є–µ –Є –њ–Њ–ї–Є—В–Є—З–µ—Б–Ї–Є–µ –Є–љ—В–µ—А–µ—Б—Л, –∞ –њ–Њ—В–Њ–Љ—Г –≤–µ–ї–Є—З–Є–љ–∞ –љ–µ –њ–Њ—Б—В–Њ—П–љ–љ–∞—П, –∞ –њ–µ—А–µ–Љ–µ–љ–љ–∞—П. –≠–Ї–Њ–љ–Њ–Љ–Є–Ї–∞ –°–®–Р —В—А–µ—Й–Є—В –њ–Њ —И–≤–∞–Љ. –° 2000 –≥–Њ–і–∞ –≤–љ–µ—И–љ–Є–є –і–Њ–ї–≥ –°–®–Р —Г–≤–µ–ї–Є—З–Є–ї—Б—П –љ–∞ 10 —В—А–ї–љ. –Ф–Њ–ї–ї. –Є —Б–Њ—Б—В–∞–≤–ї—П–µ—В –≤ –љ–∞—Б—В–Њ—П—Й–µ–µ –≤—А–µ–Љ—П –Њ–Ї–Њ–ї–Њ 15,8—В—А–ї–љ. –і–Њ–ї–ї.- —Н—В–Њ 103,3% –Њ—В –Т–Т–Я –°–®–Р. –Т —В–Њ –≤—А–µ–Љ—П, –Ї–Њ–≥–і–∞ —Б–Њ–≤–Њ–Ї—Г–њ–љ—Л–є –і–Њ–ї–≥ –°–®–Р –і–Њ—Б—В–Є–≥ 57—В—А–ї–љ.–і–Њ–ї–ї. –≠—В–Њ –њ—А–∞–Ї—В–Є—З–µ—Б–Ї–Є –≤–µ—Б—М –Љ–Є—А–Њ–≤–Њ–є –Т–Т–Я. –Ш–љ—Л–Љ–Є —Б–ї–Њ–≤–∞–Љ–Є –∞–Љ–µ—А–Є–Ї–∞–љ—Б–Ї–∞—П —Н–Ї–Њ–љ–Њ–Љ–Є–Ї–∞ —Г–ґ–µ –љ–∞—Е–Њ–і–Є—В—Б—П –≤ —В–∞–Ї–Њ–є —Б–Є—В—Г–∞—Ж–Є–Є, –њ—А–Є –Ї–Њ—В–Њ—А–Њ–є –њ—А–∞–Ї—В–Є—З–µ—Б–Ї–Є –≤–µ—Б—М –≥–Њ–і–Њ–≤–Њ–є –Љ–Є—А–Њ–≤–Њ–є –Т–Т–Я –і–Њ–ї–ґ–µ–љ –±—Л—В—М –≤–Њ–Ј–≤—А–∞—Й–µ–љ –Ј–∞ –Є—Е –і–Њ–ї–≥–Є. –Ш–Ј–Љ–µ–љ–µ–љ–Є–µ –≤–љ–µ—И–љ–µ–≥–Њ –і–Њ–ї–≥–∞ –°–®–Р –≤ —А–µ–ґ–Є–Љ–µ —А–µ–∞–ї—М–љ–Њ–≥–Њ –≤—А–µ–Љ–µ–љ–Є –Љ–Њ–ґ–љ–Њ –њ—А–Њ—Б–ї–µ–і–Є—В—М –Ј–і–µ—Б—М.

–Ф–Њ–ї—П –°–®–Р –≤ –Љ–Є—А–Њ–≤–Њ–Љ –Т–Т–Я —Б–Њ—Б—В–∞–≤–ї—П–µ—В –њ–Њ—А—П–і–Ї–∞ 23%, –≤ —В–Њ –≤—А–µ–Љ—П, –Ї–Њ–≥–і–∞ –і–Њ–ї—П –њ–Њ—В—А–µ–±–ї–µ–љ–Є—П –Љ–Є—А–Њ–≤–Њ–≥–Њ –Т–Т–Я —Б–Њ—Б—В–∞–≤–ї—П–µ—В 47%. –Ґ.–µ. –њ–Њ—В—А–µ–±–ї–µ–љ–Є–µ –∞–Љ–µ—А–Є–Ї–∞–љ—Б–Ї–Є—Е –≥—А–∞–ґ–і–∞–љ –љ–∞ –њ–Њ–ї–Њ–≤–Є–љ—Г –і–∞—В–Є—А—Г–µ—В—Б—П. –Э–µ —Б–ї–Њ–ґ–љ–Њ –њ—А–µ–і–њ–Њ–ї–Њ–ґ–Є—В—М, —З—В–Њ —Б–ї—Г—З–∞–µ—В—Б—П —Б –±—О–і–ґ–µ—В–Њ–Љ —Б–µ–Љ—М–Є, –µ—Б–ї–Є –Њ–љ–∞ –њ–Њ—В—А–µ–±–ї—П–µ—В –≤–і–≤–Њ–µ –±–Њ–ї—М—И–µ —В–Њ–≥–Њ, —З–µ–Љ –Ј–∞—А–∞–±–∞—В—Л–≤–∞–µ—В –Є —В–∞–Ї –љ–∞ –њ—А–Њ—В—П–ґ–µ–љ–Є–Є –і–Њ–ї–≥–Є—Е –і–µ—Б—П—В–Ї–Њ–≤ –ї–µ—В. –°–µ–Љ—М—П –њ—А–Є—Е–Њ–і–Є—В –Ї –±–∞–љ–Ї—А–Њ—В—Б—В–≤—Г. –Ґ–Њ –ґ–µ —Б–∞–Љ–Њ–µ –њ—А–Њ–Є–Ј–Њ–є–і–µ—В –Є —Б –°–®–Р. –Э–Њ –њ–µ—А–µ–і —Н—В–Є–Љ, –°–®–Р –њ–Њ—Б—В–∞—А–∞–µ—В—Б—П —Б–Ї—Г–њ–Є—В—М –Ї–∞–Ї –Љ–Њ–ґ–љ–Њ –±–Њ–ї—М—И–µ –∞–Ї—В–Є–≤–Њ–≤ –Ј–∞ —Б–≤–Њ–Є –Ј–µ–ї–µ–љ—Л–µ –±—Г–Љ–∞–ґ–Ї–Є.

–Т —Б–ї–µ–і—Г—О—Й–µ–Љ –Љ–∞—В–µ—А–Є–∞–ї–µ –Љ—Л —А–∞—Б—Б–Ї–∞–ґ–µ–Љ –Њ —В–Њ–Љ, –Ї–∞–Ї —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ—В—Б—П —Ж–µ–љ–∞ –љ–µ—Д—В–Є, –Њ –њ—А–Є—З–Є–љ–∞—Е –Њ—В–Љ–µ–љ—Л –Ј–Њ–ї–Њ—В–Њ–≥–Њ —Б—В–∞–љ–і–∞—А—В–∞ –Є –њ—А–Њ—В–Є–≤–Њ—А–µ—З–Є—П—Е –С—А–µ—В—В–Њ–љ-–Т—Г–і—Б–Ї–Њ–є –і–µ–љ–µ–ґ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л. –Я–Њ–≥–Њ–≤–Њ—А–Є–Љ –Њ —В–Њ–Љ, –Ї–∞–Ї –љ–∞ —В–Њ—В –Љ–Њ–Љ–µ–љ—В –Љ–Є—А–Њ–≤–∞—П —Д–Є–љ–∞–љ—Б–Њ–≤–∞—П —Б–Є—Б—В–µ–Љ–∞ –≤—Л—Е–Њ–і–Є–ї–∞ –Є–Ј —Н—В–Є—Е –њ—А–Њ—В–Є–≤–Њ—А–µ—З–Є–є –Є –Њ –≤—Л–Ј–Њ–≤–∞—Е —Б–µ–≥–Њ–і–љ—П—И–љ–µ–≥–Њ –≤—А–µ–Љ–µ–љ–Є, –Ї–Њ—В–Њ—А—Л–µ –±—Г–і—Г—В –Ј–∞–љ–Є–Љ–∞—В—М –Ї–ї—О—З–µ–≤–Њ–µ –Љ–µ—Б—В–Њ –≤ –њ–Њ–≤–µ—Б—В–Ї–µ –њ—А–µ–і—Б—В–Њ—П—Й–µ–≥–Њ —Б–∞–Љ–Љ–Є—В–∞ G20, –Ј–∞–њ–ї–∞–љ–Є—А–Њ–≤–∞–љ–љ–Њ–≥–Њ –љ–∞ 18-19 –Є—О–љ—П –≤ –Ы–Њ—Б-–Ъ–∞–±–Њ—Б–µ (–Ь–µ–Ї—Б–Є–Ї–∞)